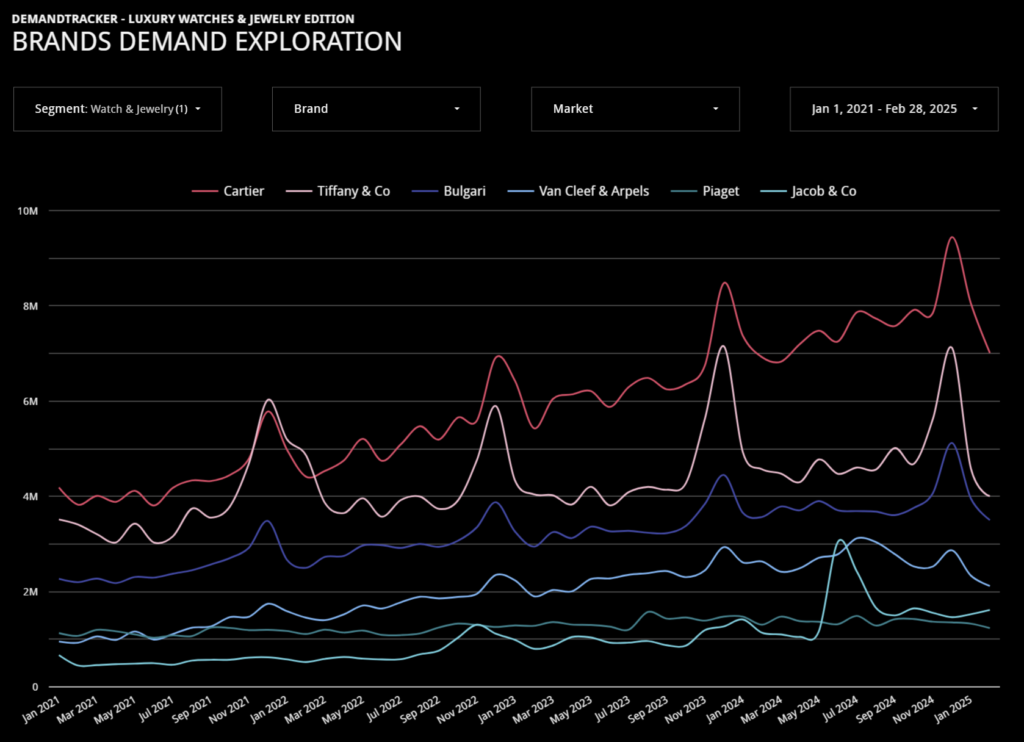

As the post-pandemic spending spree slows, industry expert Luca Solca warns that aggressive pricing without innovation has left many brands vulnerable

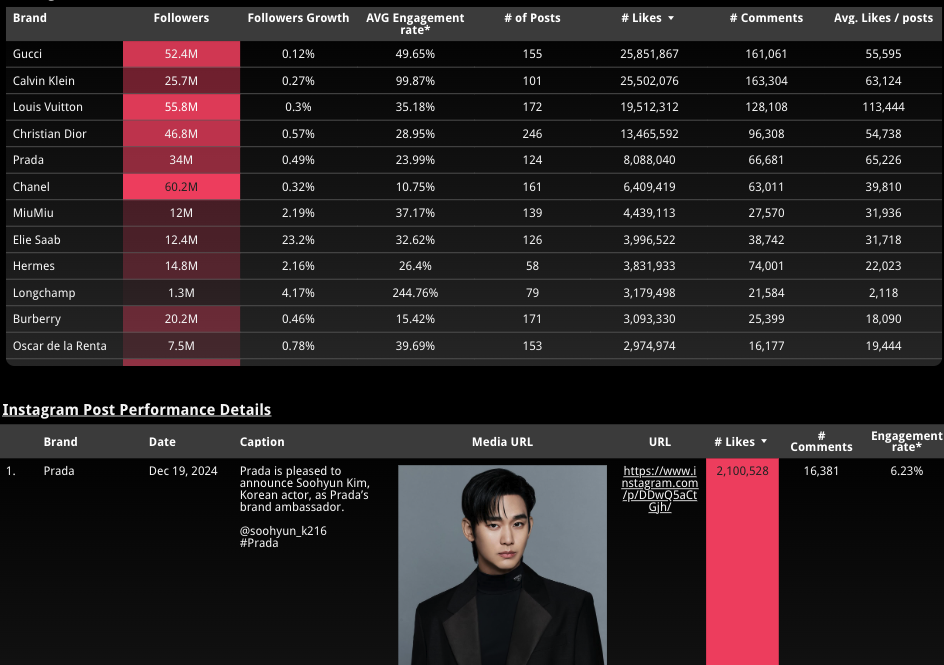

The Luxury Innovation Tracker™ is a trend and insights tool that helps luxury brands stay ahead by identifying cutting-edge innovations across industries. Screening around 300 initiatives annually across 9 key verticals, it highlights best-in-class digital, retail, and marketing strategies from over 70 top-performing brands.